W środę prezydent Biden ogłosił porozumienie w sprawie zapewnienia firmie Intel 8,5 miliarda dolarów bezpośredniego finansowania oraz 11 miliardów dolarów pożyczek w ramach ustawy CHIPS and Science Act. Intel przeznaczy te środki na swoje fabryki płytek półprzewodnikowych w Arizonie, Ohio, Nowym Meksyku i Oregonie. Jak informowaliśmy w naszym biuletynie z grudnia 2023 roku, ustawa CHIPS zapewnia łącznie 52,7 miliarda dolarów finansowania dla amerykańskiego przemysłu półprzewodnikowego, w tym 39 miliardów dolarów w formie zachęt produkcyjnych. Przed przyznaniem środków przez firmę Intel, ustawa CHIPS przyznała już łącznie 1,7 miliarda dolarów firmom GlobalFoundries, Microchip Technology i BAE Systems, zgodnie z danymi Semiconductor Industry Association (SIA).

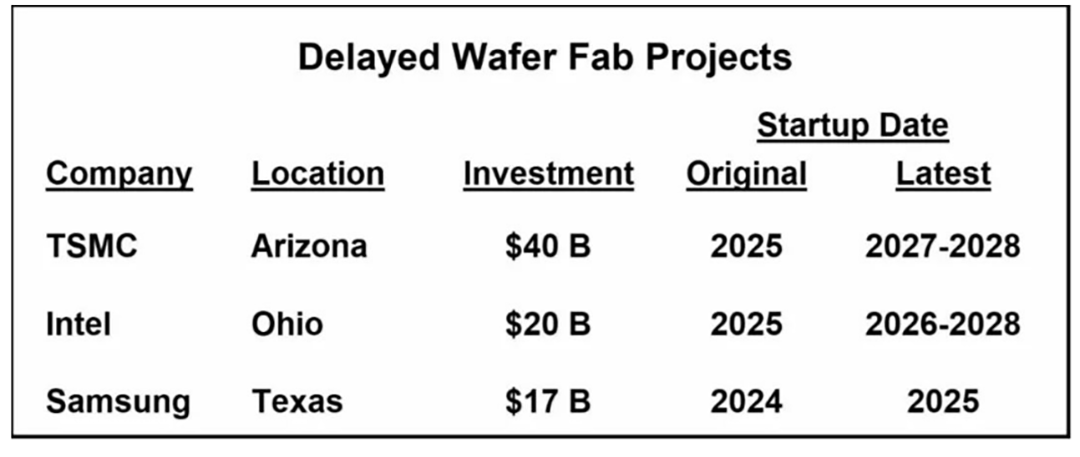

Postępy w finansowaniu w ramach ustawy CHIPS były powolne, a pierwszy przydział środków ogłoszono ponad rok po jej uchwaleniu. Z powodu powolnego wypłacania środków, realizacja niektórych dużych projektów budowy fabryk półprzewodników w Stanach Zjednoczonych uległa opóźnieniu. TSMC odnotowało również trudności ze znalezieniem wykwalifikowanych pracowników budowlanych. Intel przypisał opóźnienia częściowo spowolnieniu sprzedaży.

Inne kraje również przeznaczyły fundusze na promocję produkcji półprzewodników. We wrześniu 2023 roku Unia Europejska uchwaliła ustawę European Chips Act, która przewiduje 430 miliardów euro (około 470 miliardów dolarów) na inwestycje publiczne i prywatne w przemysł półprzewodników. W listopadzie 2023 roku Japonia przeznaczyła 2 biliony jenów (około 13 miliardów dolarów) na produkcję półprzewodników. Tajwan uchwalił w styczniu 2024 roku przepisy przewidujące ulgi podatkowe dla firm produkujących półprzewodniki. W marcu 2023 roku Korea Południowa uchwaliła ustawę o ulgach podatkowych dla technologii strategicznych, w tym półprzewodników. Oczekuje się, że Chiny utworzą wspierany przez rząd fundusz o wartości 40 miliardów dolarów na dotowanie przemysłu półprzewodników.

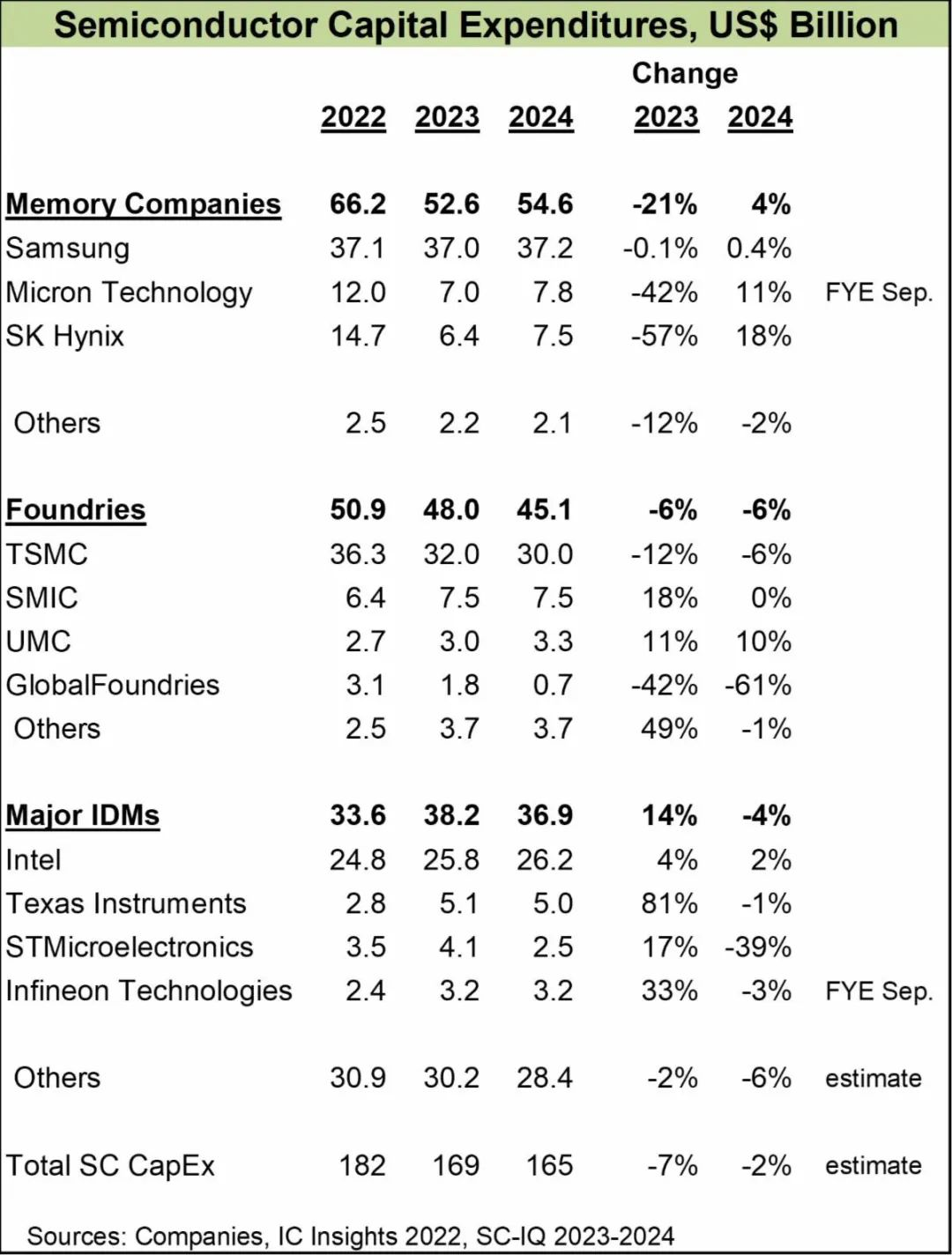

Jakie są perspektywy nakładów inwestycyjnych (CapEx) w branży półprzewodników w tym roku? Ustawa CHIPS ma na celu stymulację nakładów inwestycyjnych, ale jej największy wpływ będzie widoczny dopiero po 2024 roku. W ubiegłym roku rynek półprzewodników odnotował rozczarowujący spadek o 8,2%, co skłoniło wiele firm do ostrożnego podejścia do nakładów inwestycyjnych w 2024 roku. Szacujemy, że całkowite nakłady inwestycyjne (CapEx) na półprzewodniki w 2023 roku wyniosły 169 miliardów dolarów, co stanowi spadek o 7% w porównaniu z 2022 rokiem. Przewidujemy spadek nakładów inwestycyjnych o 2% w 2024 roku.

Wraz z ożywieniem na rynku pamięci i spodziewanym wzrostem popytu ze strony nowych zastosowań, takich jak sztuczna inteligencja, oczekuje się, że główni producenci pamięci zwiększą nakłady inwestycyjne w 2024 r. Samsung planuje utrzymać względnie stabilny poziom wydatków na poziomie 37 miliardów dolarów w 2024 r., ale nie obniżył nakładów inwestycyjnych w 2023 r. Micron Technology i SK Hynix znacząco obniżyły nakłady inwestycyjne w 2023 r. i planują dwucyfrowy wzrost w 2024 r.

Największa odlewnia, TSMC, planuje wydać około 28–32 miliardów dolarów w 2024 roku, przy medianie 30 miliardów dolarów, co stanowi spadek o 6% w porównaniu z 2023 rokiem. SMIC planuje utrzymać nakłady inwestycyjne na dotychczasowym poziomie, podczas gdy UMC planuje ich wzrost o 10%. GlobalFoundries spodziewa się 61% redukcji nakładów inwestycyjnych w 2024 roku, ale zwiększy je w ciągu najbliższych kilku lat wraz z budową nowej fabryki na Malcie w stanie Nowy Jork.

Wśród producentów urządzeń zintegrowanych (IDM), Intel planuje zwiększyć nakłady inwestycyjne o 2% w 2024 roku do 26,2 mld dolarów. Intel zwiększy moce produkcyjne zarówno dla klientów z branży odlewniczej, jak i dla produktów własnych. Nakłady inwestycyjne Texas Instruments pozostają na mniej więcej niezmienionym poziomie. TI planuje wydawać około 5 mld dolarów rocznie do 2026 roku, głównie na nową fabrykę w Sherman w Teksasie. STMicroelectronics obniży nakłady inwestycyjne o 39%, a Infineon Technologies o 3%.

Oczekuje się, że Samsung, TSMC i Intel, trzej inwestorzy o największych wydatkach, będą odpowiadać za 57% wydatków kapitałowych branży półprzewodników do 2024 roku.

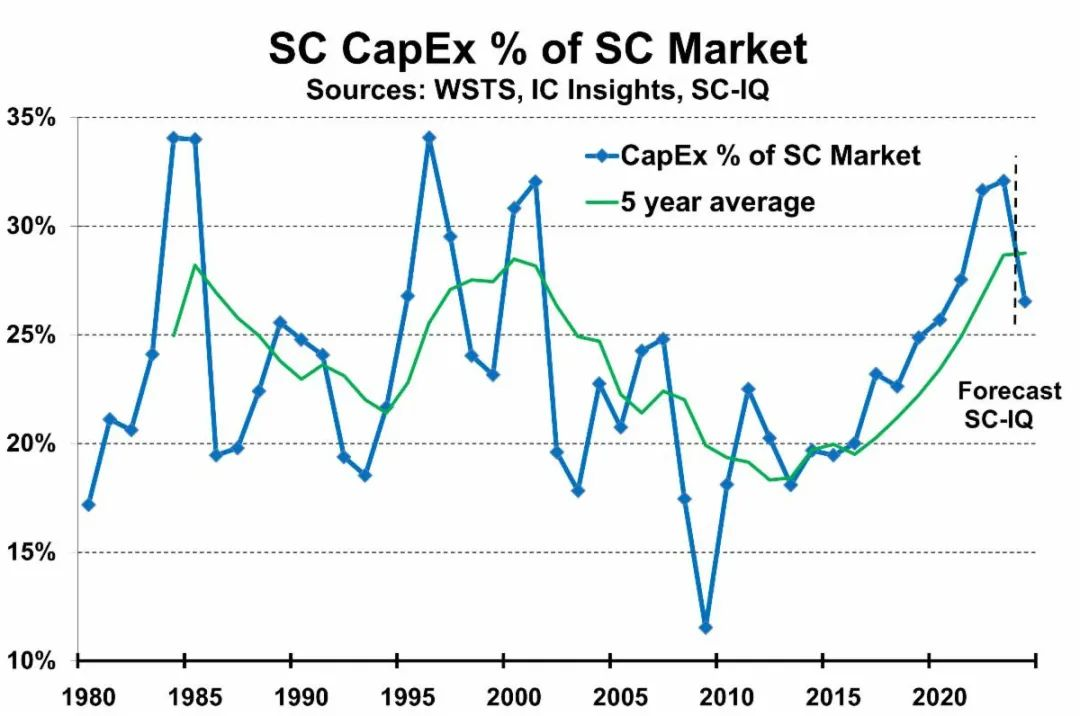

Jaki jest odpowiedni poziom nakładów inwestycyjnych w odniesieniu do rynku półprzewodników? Zmienność rynku półprzewodników jest powszechnie znana. W ciągu ostatnich 40 lat roczna stopa wzrostu spadła z 46% w 1984 r. do 32% w 2001 r. Chociaż zmienność branży zmniejszyła się wraz z jej dojrzewaniem, jej tempo wzrostu osiągnęło 26% w ciągu ostatnich pięciu lat. Spadek wyniósł 12% w 2021 r. i 12% w 2019 r. Firmy produkujące półprzewodniki muszą planować swoje moce produkcyjne na nadchodzące lata. Budowa nowej fabryki trwa zazwyczaj około dwóch lat, z dodatkowym czasem potrzebnym na planowanie i finansowanie. W rezultacie stosunek nakładów inwestycyjnych w półprzewodniki do rynku półprzewodników znacznie się waha, jak pokazano poniżej.

2---Węglik krzemu: ku nowej erze płytek

Relacja nakładów inwestycyjnych w sektorze półprzewodników do wielkości rynku wahała się od 34% do 12%. Średnia pięcioletnia wynosiła od 28% do 18%. W całym okresie od 1980 do 2023 roku nakłady inwestycyjne stanowiły 23% rynku półprzewodników. Pomimo wahań, długoterminowy trend tego wskaźnika pozostaje dość stabilny. Biorąc pod uwagę przewidywany silny wzrost rynku i spadek nakładów inwestycyjnych, przewidujemy, że wskaźnik ten spadnie z 32% w 2023 roku do 27% w 2024 roku.

Większość prognoz przewiduje wzrost rynku półprzewodników w przedziale od 13% do 20% do 2024 roku. Nasze dane z rynku półprzewodników prognozują wzrost na poziomie 18%. Jeśli rok 2024 będzie tak dobry, jak oczekiwano, firmy mogą z czasem zwiększyć swoje plany nakładów inwestycyjnych. Możemy spodziewać się pozytywnych zmian w nakładach inwestycyjnych na półprzewodniki w 2024 roku.

Czas publikacji: 08-04-2024