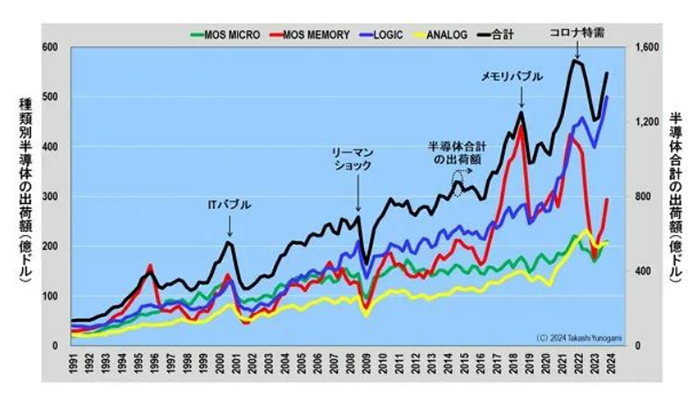

W latach 2021-2022 globalny rynek półprzewodników dynamicznie się rozwijał, co było spowodowane pojawieniem się szczególnego zapotrzebowania spowodowanego pandemią COVID-19. Jednak szczególne zapotrzebowanie spowodowane pandemią COVID-19 ustało w drugiej połowie 2022 roku, a w 2023 roku rynek pogrążył się w jednej z najpoważniejszych recesji w historii.

Oczekuje się jednak, że Wielka Recesja osiągnie punkt kulminacyjny w 2023 r., a pełne ożywienie gospodarcze nastąpi w tym roku (2024).

W rzeczywistości, patrząc na kwartalne dostawy półprzewodników różnych typów, Logic przekroczył już szczyt spowodowany szczególnym zapotrzebowaniem związanym z COVID-19 i ustanowił nowy rekord historyczny. Co więcej, Mos Micro i Analog prawdopodobnie osiągną historyczne maksima w 2024 roku, ponieważ spadek spowodowany zakończeniem szczególnego zapotrzebowania związanego z COVID-19 nie jest znaczący (rysunek 1).

Wśród nich, Mos Memory odnotował znaczny spadek, a następnie osiągnął najniższy poziom w pierwszym kwartale 2023 roku i rozpoczął drogę do odbudowy. Wydaje się jednak, że osiągnięcie szczytu zapotrzebowania na produkty z powodu COVID-19 nadal wymaga znacznego czasu. Jeśli jednak Mos Memory przekroczy swój szczyt, łączna sprzedaż półprzewodników niewątpliwie osiągnie nowy historyczny rekord. Moim zdaniem, jeśli tak się stanie, można będzie uznać, że rynek półprzewodników w pełni się odrodził.

Jednak patrząc na zmiany w dostawach półprzewodników, widać wyraźnie, że pogląd ten jest błędny. Dzieje się tak, ponieważ, o ile dostawy pamięci MOS, która jest w fazie odbudowy, w dużej mierze powróciły do normy, dostawy układów logicznych, które osiągnęły historyczne maksima, nadal utrzymują się na ekstremalnie niskim poziomie. Innymi słowy, aby prawdziwie ożywić globalny rynek półprzewodników, dostawy układów logicznych muszą znacznie wzrosnąć.

Dlatego w niniejszym artykule przeanalizujemy dostawy i ilości półprzewodników dla różnych typów półprzewodników oraz dla całego rynku. Następnie, na przykładzie różnic między dostawami Logic a dostawami, pokażemy, jak dostawy płytek półprzewodnikowych TSMC pozostają w tyle pomimo szybkiej odbudowy. Dodatkowo, zastanowimy się nad przyczynami tej różnicy i zasugerujemy, że pełne ożywienie globalnego rynku półprzewodników może nastąpić dopiero w 2025 roku.

Podsumowując, obecne wrażenie ożywienia na rynku półprzewodników to „złudzenie” spowodowane przez procesory graficzne NVIDIA, których ceny są niezwykle wysokie. W związku z tym wydaje się, że rynek półprzewodników nie odrodzi się w pełni, dopóki odlewnie takie jak TSMC nie osiągną pełnej wydajności, a dostawy Logic nie osiągną nowych historycznych maksimów.

Analiza wartości i ilości dostaw półprzewodników

Rysunek 2 przedstawia trendy w wartościach i ilościach dostaw różnych typów półprzewodników, a także całego rynku półprzewodników.

Wolumen dostaw Mos Micro osiągnął szczyt w czwartym kwartale 2021 roku, osiągnął najniższy poziom w pierwszym kwartale 2023 roku i zaczął rosnąć. Z drugiej strony, ilość dostaw nie uległa znaczącej zmianie, utrzymując się na niemal niezmienionym poziomie od trzeciego do czwartego kwartału 2023 roku, z niewielkim spadkiem.

Wartość dostaw Mos Memory zaczęła znacząco spadać od drugiego kwartału 2022 roku, osiągając najniższy poziom w pierwszym kwartale 2023 roku, po czym zaczęła rosnąć, ale w czwartym kwartale tego samego roku odbiła się jedynie do około 40% wartości szczytowej. Tymczasem wielkość dostaw powróciła do około 94% poziomu szczytowego. Innymi słowy, uważa się, że wskaźnik wykorzystania mocy produkcyjnych przez producentów pamięci zbliża się do pełnego wykorzystania mocy produkcyjnych. Pytanie brzmi, o ile wzrosną ceny pamięci DRAM i NAND flash.

Ilość przesyłek Logic osiągnęła szczyt w drugim kwartale 2022 roku, osiągnęła najniższy poziom w pierwszym kwartale 2023 roku, a następnie odbiła się, osiągając nowy historyczny rekord w czwartym kwartale tego samego roku. Z drugiej strony, wartość przesyłek osiągnęła szczyt w drugim kwartale 2022 roku, a następnie spadła do około 65% wartości szczytowej w trzecim kwartale 2023 roku i pozostała bez zmian w czwartym kwartale tego samego roku. Innymi słowy, istnieje znaczna rozbieżność między wartością przesyłek a ich ilością w Logic.

Ilość przesyłek analogowych osiągnęła szczyt w trzecim kwartale 2022 roku, osiągnęła najniższy poziom w drugim kwartale 2023 roku i od tego czasu utrzymuje się na stabilnym poziomie. Z drugiej strony, po osiągnięciu szczytu w trzecim kwartale 2022 roku, wartość przesyłek nadal spadała aż do czwartego kwartału 2023 roku.

Wreszcie, ogólna wartość dostaw półprzewodników znacząco spadła od drugiego kwartału 2022 r., osiągając najniższy poziom w pierwszym kwartale 2023 r., a następnie zaczęła rosnąć, odbudowując się do około 96% wartości szczytowej w czwartym kwartale tego samego roku. Z drugiej strony, ilość dostaw również znacząco spadła od drugiego kwartału 2022 r., osiągając najniższy poziom w pierwszym kwartale 2023 r., ale od tego czasu utrzymuje się na stabilnym poziomie, wynoszącym około 75% wartości szczytowej.

Z powyższego wynika, że problematyczna jest pamięć MOS, jeśli weźmiemy pod uwagę jedynie wielkość dostaw, ponieważ powróciła ona jedynie do około 40% wartości szczytowej. Jednak patrząc z szerszej perspektywy, Logic stanowi poważny problem, ponieważ pomimo osiągnięcia historycznych maksimów w zakresie wielkości dostaw, ich wartość ustabilizowała się na poziomie około 65% wartości szczytowej. Wpływ tej różnicy między wielkością a wartością dostaw Logic wydaje się rozciągać na cały sektor półprzewodników.

Podsumowując, ożywienie na globalnym rynku półprzewodników zależy od tego, czy ceny pamięci MOS wzrosną oraz czy liczba dostaw układów logicznych znacząco wzrośnie. Przy stale rosnących cenach pamięci DRAM i NAND, największym problemem będzie zwiększenie liczby dostaw układów logicznych.

Następnie wyjaśnimy zachowanie się ilości dostaw TSMC i ilości dostaw płytek krzemowych, aby szczegółowo zilustrować różnicę między ilością dostaw firmy Logic a ilościami dostaw płytek krzemowych.

Wartość kwartalnych dostaw TSMC i dostawy płytek

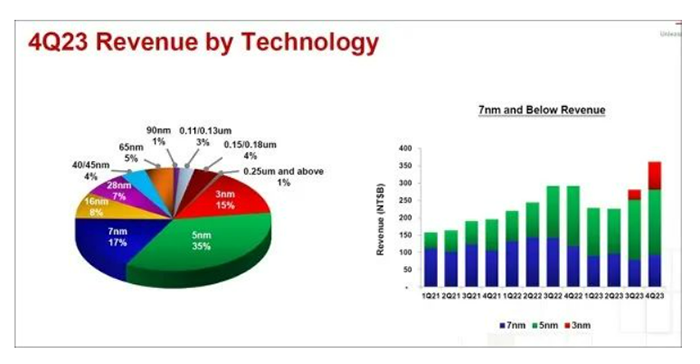

Rysunek 3 ilustruje podział sprzedaży TSMC według węzła oraz trend sprzedaży procesów 7 nm i wyższych w czwartym kwartale 2023 r.

TSMC pozycjonuje węzły 7 nm i wyższe jako zaawansowane. W czwartym kwartale 2023 roku 7 nm stanowiło 17%, 5 nm 35%, a 3 nm 15%, co łącznie stanowiło 67% wszystkich węzłów zaawansowanych. Co więcej, kwartalna sprzedaż węzłów zaawansowanych rośnie od pierwszego kwartału 2021 roku. W czwartym kwartale 2022 roku odnotowano spadek, ale w drugim kwartale 2023 roku osiągnęła najniższy poziom i ponownie zaczęła rosnąć, osiągając nowy historyczny szczyt w czwartym kwartale tego samego roku.

Innymi słowy, jeśli spojrzeć na wyniki sprzedaży zaawansowanych węzłów, TSMC radzi sobie dobrze. A jak wyglądają ogólne kwartalne przychody ze sprzedaży i dostawy płytek krzemowych TSMC (rysunek 4)?

Wykres wartości kwartalnych dostaw TSMC i dostaw płytek półprzewodnikowych jest mniej więcej zgodny. Wartość ta osiągnęła szczyt podczas bańki informatycznej w 2000 roku, spadła po szoku wywołanym przez Lehman Brothers w 2008 roku i nadal spadała po pęknięciu bańki na rynku pamięci w 2018 roku.

Jednak sytuacja po szczycie popytu specjalnego w trzecim kwartale 2022 roku jest inna. Wartość dostaw osiągnęła szczyt na poziomie 20,2 mld dolarów, po czym gwałtownie spadła, ale zaczęła rosnąć po osiągnięciu najniższego poziomu 15,7 mld dolarów w drugim kwartale 2023 roku, osiągając 19,7 mld dolarów w czwartym kwartale tego samego roku, co stanowi 97% wartości szczytowej.

Z drugiej strony, kwartalne dostawy płytek krzemowych osiągnęły szczyt na poziomie 3,97 mln w trzecim kwartale 2022 roku, a następnie gwałtownie spadły, osiągając najniższy poziom 2,92 mln w drugim kwartale 2023 roku, ale później pozostały na niezmienionym poziomie. Nawet w czwartym kwartale tego samego roku, mimo znacznego spadku liczby wysłanych płytek w porównaniu ze szczytem, nadal utrzymywała się na poziomie 2,96 mln, co oznacza spadek o ponad milion płytek w porównaniu ze szczytem.

Najpopularniejszym półprzewodnikiem produkowanym przez TSMC jest Logic. Sprzedaż zaawansowanych węzłów TSMC w czwartym kwartale 2023 roku osiągnęła nowy historyczny rekord, a całkowita sprzedaż powróciła do 97% historycznego szczytu. Jednak kwartalne dostawy płytek krzemowych były nadal o ponad milion sztuk niższe niż w okresie szczytowym. Innymi słowy, ogólny wskaźnik wykorzystania mocy produkcyjnych w TSMC wynosi zaledwie około 75%.

Biorąc pod uwagę cały globalny rynek półprzewodników, dostawy Logic spadły do około 65% wartości szczytowej w okresie szczególnego popytu związanego z COVID-19. W konsekwencji, kwartalne dostawy płytek półprzewodnikowych TSMC spadły o ponad milion płytek w porównaniu ze szczytem, a wskaźnik wykorzystania mocy produkcyjnych szacuje się na około 75%.

Patrząc w przyszłość, aby światowy rynek półprzewodników mógł się naprawdę odbudować, dostawy produktów Logic muszą znacząco wzrosnąć, a aby to osiągnąć, stopień wykorzystania mocy produkcyjnych odlewni, na czele z TSMC, musi zbliżyć się do pełnej wydajności.

Kiedy więc dokładnie to nastąpi?

Prognozowanie wskaźników wykorzystania mocy produkcyjnych w głównych odlewniach

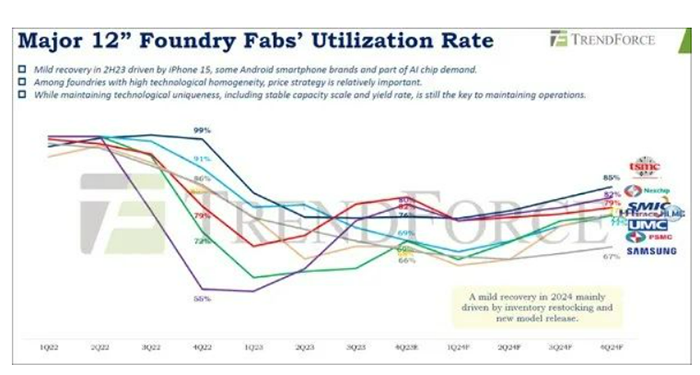

14 grudnia 2023 roku tajwańska firma badawcza TrendForce zorganizowała seminarium „Industry Focus Information” w hotelu Grand Nikko Tokyo Bay Maihama w Waszyngtonie. Podczas seminarium Joanna Chiao, analityczka TrendForce, omówiła „Globalną strategię TSMC i perspektywy rynku odlewni półprzewodników na rok 2024”. Joanna Chiao poruszyła między innymi temat prognozowania wskaźników wykorzystania mocy produkcyjnych w odlewniach (rysunek).

Kiedy nastąpi wzrost dostaw Logic?

Czy te 8% to wartość znacząca, czy nieznacząca? Choć to subtelna kwestia, nawet do 2026 roku pozostałe 92% płytek będzie nadal wykorzystywane przez układy scalone inne niż AI. Większość z nich będzie pochodzić z układów Logic. Dlatego, aby zwiększyć dostawy Logic i umożliwić głównym odlewniom, na czele z TSMC, osiągnięcie pełnej wydajności, popyt na urządzenia elektroniczne, takie jak smartfony, komputery PC i serwery, musi wzrosnąć.

Podsumowując, biorąc pod uwagę obecną sytuację, nie sądzę, aby półprzewodniki AI, takie jak procesory graficzne NVIDIA, były naszym wybawieniem. Dlatego uważa się, że globalny rynek półprzewodników nie odrodzi się w pełni przed 2024 rokiem, a nawet zostanie opóźniony do 2025 roku.

Istnieje jednak inna (optymistyczna) możliwość, która mogłaby obalić tę prognozę.

Do tej pory wszystkie omawiane półprzewodniki AI odnosiły się do półprzewodników zainstalowanych w serwerach. Jednak obecnie obserwuje się trend wykonywania przetwarzania AI na terminalach (edge), takich jak komputery osobiste, smartfony i tablety.

Przykładami są proponowane przez Intela komputery AI i próby Samsunga stworzenia smartfonów AI. Jeśli staną się one popularne (innymi słowy, jeśli pojawią się innowacje), rynek półprzewodników AI będzie dynamicznie się rozwijał. Amerykańska firma badawcza Gartner przewiduje, że do końca 2024 roku sprzedaż smartfonów AI osiągnie 240 milionów sztuk, a sprzedaż komputerów AI osiągnie 54,5 miliona sztuk (tylko dla porównania). Jeśli ta prognoza się sprawdzi, popyt na najnowocześniejsze układy logiczne wzrośnie (pod względem wartości i ilości dostaw), a wskaźniki wykorzystania mocy produkcyjnych w fabrykach takich jak TSMC również wzrosną. Dodatkowo, popyt na mikroprocesory (MPU) i pamięci z pewnością również gwałtownie wzrośnie.

Innymi słowy, kiedy taki świat nadejdzie, półprzewodniki AI powinny okazać się prawdziwym wybawieniem. Dlatego od teraz chciałbym skupić się na trendach w dziedzinie półprzewodników AI na krawędzi.

Czas publikacji: 08-04-2024